FX自動売買ソフトで、良いEAの条件と選び方を解説します。

ズバリ、この知識があるか無いかで、あなたの資産は激変します!

間違った知識だけだったり、提供者のウソ・詐欺に引っかかってEAを衝動買いしてしまい大損した方もいるでしょう。

そうなると、「やっぱり自動売買なんてダメだ」という決めつけをしてしまいますが、実は違うんです。

有料だろうと無料だろうと、優秀なEAはたくさん存在します。

私は、実は無料のEAを100個ほど入手して使いこなし、年利で30%~100%を「ほったらかしで」資産運用しています。

また、自分でもEAを制作して提供もしています。

このサイトでは、私の知識や経験をすべて提供していますので、必ず熟読されてください。

裁量トレードなんかより、ぜんぜん簡単ですので、怖がらずに学んでチャレンジしていきましょう!

さて、冒頭でもお話しした通り、FXの自動売買をするならば、まずはこのページで解説する「FX自動売買でおすすめの良いEAの条件と選び方」が、分かっていないと話になりません。

最も重要な知識です!!

必ず頭に叩き込んで下さい!!

もちろん、最初からスラスラとは判断できませんが、何個かEAのバックテストの結果を自分の目で見ていくと、だんだん分かってきます。

安心して学んでください。

それでは、もう答えから先に言ってしまいます。

FX自動売買ソフトでおすすめの良いEAの条件と選び方とは

・2007年以降から直近まで10年間以上のバックテストの結果で判断

・プロフィットファクタ(利益/損失の比)が1.30以上

・最大ドローダウンが5%以下に調整できるか

・1年間の取引数が100回以上(固め打ちはダメ)

・売りと買いのトレード数のバランスが同等

・資産グラフがキレイな右肩上がり

・ナンピン・マーチン・両建て・トラリピ手法ではないこと

・スプレッドが現実的(証券会社の案内値以上でテストする)

が基本になります。

これだけ抑えておけば、大ケガしませんし、このおすすめの条件を満たしたEAを複数組み合わせて使い、年単位で見ていけば、確実に資産は増えていきます。

では、それぞれ細かく解説していきます。

まず、大前提の条件として「※サブプライムショックの2007年以降から直近まで10年間以上のバックテストの結果」で判断しないといけません。

提供者の中には、調子の良い年だけのデータを切り取って見せてくる人がいますが、もうその時点でおすすめできないEAですので、信用しないでください。

有料でも無料でも無視です。

また、本当に気になる場合は問い合わせしてみて、「2007年以降から直近まで10年間以上のバックテストの結果を見せてください」と聞いてみてください。

見せてくれる人ならまだ検証する価値はありますが、自信のある人は最初から掲載しているはずです。

ほとんどの提供者は、見せれないので最初から掲載していないか、無視してきます。

さて、なぜ「※サブプライムショックの2007年以降から直近まで10年間以上のバックテストの結果」で判断しないといけないか、ということを少し解説しておきます。

あなたもご存知の通り、2008年にリーマンショックが起り、世界の金融市場は大パニックになり、世界経済に大打撃を与えました。

その発端は、2007年から問題視されて為替相場にも大きな影響を与えてきた、アメリカの不動産バブル崩壊です。

不動産バブルを利用し、低所得者向けにローンを組み、さらにそれを債権化して世界中にばらまいたのが、リーマンブラザーズでした。

更にバブルが加速し、そして最後はバブルがはじけて倒産・・・

近年では、2007年、2008年が、最もFXで波乱の年になりました。

その後も、イギリスのEU離脱(ブレグジット)ショック、中国株暴落のチャイナショック、アメリカ大統領選のトランプショック、北朝鮮のミサイル核実験ショック、2018年2月のNYダウ最大暴落など、FXに混乱をもたらす大きな出来事がありました。

つまり、これらのショックをきちんと乗り越えてきたEAでなければ、今後も安定して稼げる自動売買EAではないということなのです。

これからも色んな事件が起こりますし、かつてないもっと大きな問題が起こるかもしれません。

逆に何も混乱が無く、ひたすら小さいレンジ相場が続いた時もありました。

その両方の環境でも確実に稼いでくれ、大きな損失が無い自動売買EAが求められるのです。

だから最低限、2007年以降から直近まで10年間以上のバックテストのデータが必要になってくるのです。

さて、前置きが長くなってしまいましたが、いよいよ詳細の解説に入ります。

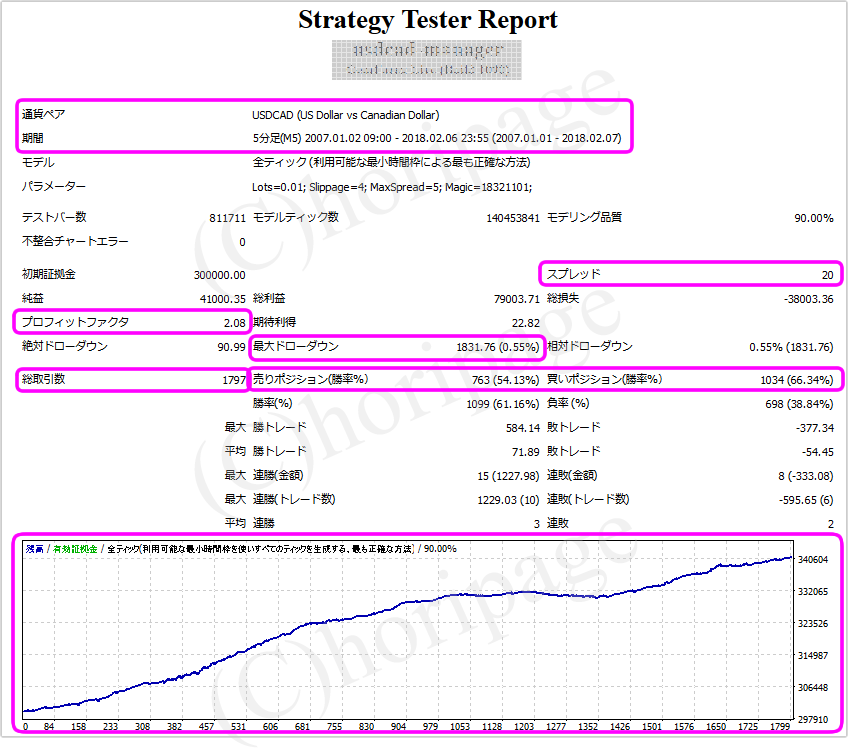

まず下の画像を見てください。

これは私が制作したEAのバックテスト結果です。(テストのやり方は別ページで解説)

プロフィットファクタ(利益/損失の比)が1.30以上

画像の左側真ん中あたりに、「プロフィットファクタ」というところがあります。

これだけで判断してはいけないのですが、最も重視すべき項目です。

「プロフィットファクタ」とは何の意味かというと、総利益額と総損失額の比になります。略してPFと書く場合もあります。

例えば、プロフィットファクタが1.00だった場合は、総利益額と総損失額が同じだったということです。

そして、1.01以上であれば利益のほうが大きかったことになりますし、0.99以下であれば損失のほうが大きかったことになります。

ただし、例えば1.01以上であっても、1.10や1.20くらいですと、ちょっとした不確定要素でマイナスになってしまいがちです。

ですので、一般的に優秀な自動売買EAというのは、1.30以上と言われています。

ひと昔前は、なかなか1.30以上のEAは無かったのですが、最近は多く見かけるようになっていて、もう1.30以上は当り前という感覚でいたほうが良いです。

ちなみに、上の画像の私が作ったEAは、2.08ですので、そうとう優秀な部類になります。

私はたくさんEAを作っていますし、これからも作りますが、「PFが1.50に満たないEAは世に出さない」というポリシーを持っています。

それくらい無料EAのレベルは上がってきていて、有料で売られているEAのほうがレベルが低いように感じています。

ということで、

最低でもプロフィットファクタが1.30以上で、できれば1.50以上のEAを探す

のがおすすめです。

(あと、別ページで解説している不調期回避戦略を使うと、PFが1.20~1.30のEAでも利益が出せたりしますが、ここでは割愛いたします。)

最大ドローダウンが5%以下に調整できるか

「最大ドローダウン」も重要な項目です。

これは何を意味しているかというと、負けた時に一時的に失う金額の最大値です。

%の所を見ると良いです。

上の図でいうと、最大ドローダウンは0.55%です。

初期資金は300,000円で計算しています。(初期資金は任意で金額の数字やドル・円・ユーロなど自由に設定できます。)

金額ベースでは、1831.76円が一時的に失う最大の下げ幅ということになります。

たとえ0.55%失っても、精神的には余裕ですよね。

そういう場合は、ロット(Lots)を上げていきましょう。

ロットとは売買単位で、いわゆる投資する球数みたいなものです。株式投資で言えば、1株買うとか、100株買うとかの単位です。

上のバックテストでは、初期資金300,000円でロットが0.01(最小単位)で計算しています。

すると、最大ドローダウンは小さくできるのですが、利益額も小さくなってしまいます。

約11年間で41,000円の利益では、ちょっと寂しいですよね。

そこで、ロットを上げます。

ロットを10倍の0.10でテストすると、最大ドローダウンは2.96%でした。金額ベースで見ても許容できるなら、もっと上げれます。

ロットを100倍の1.00でテストすると、最大ドローダウンは5.25%でした。利益は11年間で410万円も獲得しています。

ちまみに、「最大ドローダウンが5%なんて余裕だからもっと上げよう!」と言う方もいらっしゃるかもしれませんが、最大ドローダウンは更新されるものだと思ってください。

為替相場は生き物です。想定以外の変化があります。

最大ドローダウンは、テスト値の2・3倍くらいにはなると思っておいた方が良いです。

また、%で見るのではなく、

「最大ドローダウンの金額を絶対値で見る」のも、おすすめです。

例えば上記のバックテストであれば、

最大ドローダウン 1831.76(0.55%)

となっていますので、円計算したテストデータならば、「最大で1832円失っている」という見方ができます。

この金額で見たほうがイメージしやすいという方もいらっしゃいますので、そこは好みでよろしいと思います。

と言いますのも、MT4の最大ドローダウンの%算出方法は、「口座残高に対して何%か」になりますので、運用年数が多くて利益が積み上がっている時点ならば、%の値は小さくなるからです。

ということで、利益だけを追うためにロットを上げるのではなく、「最大ドローダウンをコントロールしながら利益も追っていく」という考え方が良いです。

1年間の取引数が100回以上

前述のプロフィットファクタ(PF)を高くしようとすると、実は取引回数を絞って保守的なロジックでエントリーすると、PFを高くすることができてしまいます。

ですが、いくら利益/損失の比が高くても、売買回数が少ないと利益が全然伸びません。

新登場のEAをバックテストしているとたまにありますが、ものすごくPFが高くて「おお~やった!」と思った次の瞬間、「総取引数」を見てガッカリすることが多いです。

10年間なら1000回(1年で100回)以上

は欲しいところです。

たまに、700回とかのEAも採用しますが、やっぱり利益が伸びません。

10年間で200回などのEAも見かけますが、そういうEAは、きわどいポイントでエントリーが入る偶然的な要素(カーブフィッティング)がありますので、使わないことです。

取引数が多くても、固め打ちはダメ

取引数が多くても、その中身も必ず見てください。

例えば、一年間に100回(10年間のバックテストで1000回)の取引回数があるEAだったとしましょう。

でも、それは3日に1回のトレードでもそのような数字になりますし、1か月に1回のチャンスで10個同時にポジションを持ったとしても、同じような数字になります。

つまり、年間ではほとんどエントリーチャンスがないのに、一度のチャンスの時に、ほんの少し時間をずらしてたくさんポジションを持つタイプのEAがあります。

いわゆる「固め打ち」のような形になります。

そうやって取引数を稼いでいるEAは要注意です。

もともとエントリーチャンスがほとんどないわけですので、それもカーブフィッティング(偶然性)の要素が高くなってしまいます。

また、なかなかエントリーが無いのでイライラしますし、そういう特性を理解していない初心者さんなどは、「このEAは本当に機能しているのか?」と不安になってしまいます。

もちろん、そのEAのロジックが本当に現実的で、勝率が100%で良いエントリーポイントを選別していて、本当に利益が積み合っていくのなら良いです。

ですが、そういうEAに限って、勝率はそこまで高くないですし、負けた時のドローダウンが大きかったります。

そうなると、時々ある損益の増減の波が、ものすごく大きくなってしまいます。

かなりのストレスですし、資金効率も悪いですので、そういうEAには注意です。

バックテストの売買利益を見れば、すぐに分かりますので、必ずチェックしましょう。

取引数が多くても、ロジックが詰め込んであるEAに注意

取引数が多くても注意しなければいけないEAのタイプは、もう一つあります。

例えば、「取引数が多めで、売買履歴を見ても数日に一回はトレードしている」というEAがあったとしましょう。

でも作者さんの説明を良く見ると、「10個のロジックを搭載しています」なんていうEAがあります。

そうなると、たとえ年間100回のトレード数があったとしても、一個一個のロジックとしては、1年間に10回ずつしかないということになります。

そうなってしまうと、それもやはり一個一個のロジックがカーブフィッティング(偶然性)である疑いがあります。

ですので、そういうタイプのEAは、必ずフォワードテストの結果を数カ月見て、本当に現実的なEAなのかを確認してから使いましょう。

売りと買いのトレード数のバランスが同等

売りポジションと買いポジションのバランスも見ましょう。

買い専門とか売り専門のEAもありますが、国の金融政策や貿易政策の転換などでトレンドが逆転する場合があります。

そうなると全く機能しません。

例えば、同じ通貨ペアで、買い専門の良いEAと、売り専門の良いEAが見つかれば、同時に使うことでバランスが取れますが、資産グラフを見て好不調の波が重なっていないか確認しましょう。

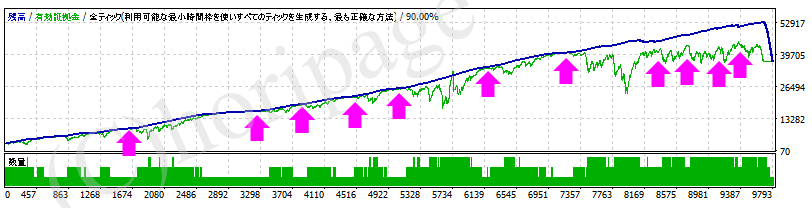

資産グラフがキレイな右肩上がり

上の画像は資産の推移グラフになります。

縦軸が口座の残高で、横軸がトレード回数です。(横軸は年月日ではないのでご注意)

普通に考えて、図(A)のようにキレイに右肩上がりに資産が増えているほうが良いですよね。

例えば、10年後に口座残高が同じだったとしても、図(B)のように好調期と不調期の差が激しすぎると、ストレスや不安が大きいです。

PFが1.30前後など、そこそこ高いEAなら『不調期回避戦略』を使って損失を最低限にし、利益を最大化することもできますが、現代では安定感のある良いEAが無料で手に入る時代ですので、無理に図(B)のようなEAには手を出さないことです。

ナンピン・マーチン・両建て・トラリピ手法ではないこと

上のグラフをご覧ください。これはあるEAの資産推移グラフです。

キレイに右肩上がりになっていますよね。

仮に、プロフィットファクタも良く、最大ドローダウンも許容範囲だったとしましょう。売買回数や売り買いのバランスなども、データ上は問題無かったとしましょう。

普通ならば、このEAを見て、「良いEAだ!すぐ使おう!」と思うはずです。

かつての私もそうでした。

ですが、これが悪い意味で恐ろしいEAだったのです。

無制限のナンピン・マーチン・両建て手法のEAなのです。

上の図をご覧ください。

例えば、Aのポイントから上がると予想して買ったとします。

でも下がってしまったので、またBのポイントで買いました。

でもまた下がってしまったので、またCのポイントで買いました。

この場合、もし仮にその後にBのポイントのちょっと上あたりまで上昇すれば、買い値の平均値を少し上回りますので、スプレッド(手数料)を除いてもほんの少しだけ利益が残ります。

そのように、思惑と逆行した場合に、エントリーを積み増しして、トータルで利益が出るタイミングで決済するという手法があります。

これをナンピンとかマーチンゲールなんて言ったりします。

また、買い→売り→買い→売り・・・と、売り買いを同時にポジションを持って、トータルで利益が出るタイミングで決済するという手法を両建てと言います。

(これらの手法を使うわけではないので今回は大ざっぱに言いました)

ですが、これらの手法は小資金の方には、とても危険です。

こういうタイプのEAは、特に小資金の方にはおすすめできません。

100万円や200万円では足りません。少なくとも、1口座に1000万円ほど入れられる方でなければ、手を出さないほうが無難です。

実際に私が経験したことですが、市場に急な大きな材料が出た場合に、一方的にトレンドが出て、まったく反発しないことがあります。

上図のABCDのように、一方的に下がり続けたり上がり続ける場合があります。

そうなると、何度も何度も積み増しでエントリーが自動で入り、もっと怖いのは、積み増しする際に、ロットが倍々とドンドン自動で増えていくのです。

あっという間に資金が底をついて、口座が破綻します。

実際に私も、かつて実験的に使ってみて1口座を飛ばした経験があります。

私は複数の口座を使って分散するタイプですので、被害は最小限で済みましたが、EA提供者の推奨する初期資金でもそうなることがありますので、基本は手を出さないことです。

他に良いEAがたくさんありますので、あせらないで大丈夫です。

冷静に見極めていただきたいですが、

見極める方法が、2つあります。

まず一つは、グラフの見た目が、真っ直ぐの直線で右肩上がりになっていることです。

わりと少額の決まった一定の利益が出た時点で決済し、また次のエントリー・・・というふうに、細かくエントリー・決済を繰り返します。

そして、利益が出るまで無限にエントリーを積み増しするのですから、勝率は100%です。

ですので、真っ直ぐの直線で右肩上がりのグラフになります。

また、瞬間的に含み損(緑色の線)が大きく出る時があるのも特徴的です。

そしてもう一つの見極め方ですが、バックテストやフォワードテストで出てくる取引履歴を見ることです。

上の図をご覧ください。

売買のところを見ると売りと買いの両建てを入れています。そして、エントリーを積み増しする際には、ロットがドンドン増えているのが分かります。

このように、バックテストでは全期間の売買履歴も出力されますので、必ずチェックするようにしてください。

ちなみに、計画的に、「小ロットで3ポジションまで分散エントリー」みたいなナンピンはOKです。

そういうEAもありますので、データとグラフを見たり、作者さんの説明を見て判断しましょう。

他に気を付けたいのは、以下のようなEAです。

青線は口座の残高ですので、一見するとキレイな右肩上がりで、とても良さそうなEAに見えます。

しかし一番重要なのは、緑の線の有効証拠金なのです。

緑色の線を見ていくと、所々で大きな谷があるのが分かると思います。

つまりそこでは、巨大な含み損が発生しているということです。

上のグラフでは、最大で2百万くらいの含み損を抱えていますので、それだけでも精神的にもたないと思います。

そしてもっと怖いのは、たまたまこのEAのバックテストのスタート時期が良かったから破綻していないものの、もしピンク色の矢印の時期からEAを運用し始めていたらどうなっていたと思いますか?

初期資金が数十万円レベルでは、あっという間に破綻しているということです。

ナンピン・トラップリピート系の自動売買は、このような危険性をもっているのです。

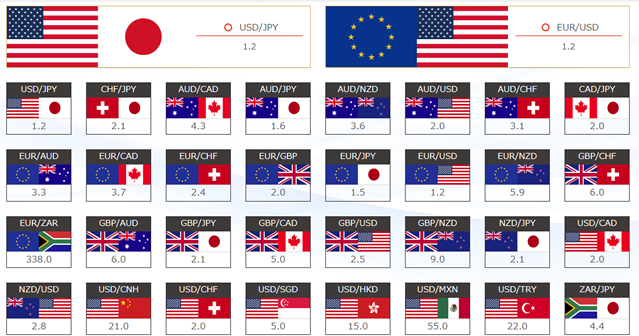

スプレッドが現実的(証券会社の案内値以上でテストする)

バックテストをする際に、「スプレッド」を入力します。

スプレッドとは証券会社(FXブローカー)の手数料みたいなものです。

エントリーする際に、そのスプレッドが加算された値で約定します。

上の図はある証券会社のスプレッド一覧です。

通貨ペアごとに異なりますし、時間帯や市場の活況度合いによって変動します。

例えばドル円(USDJPY)なら1.2となっていますが、バックテストをする際には10倍の12と入力します。

入力する数字は自由ですので、スプレッドの変動幅を余裕を持って計算したい方は、そこに5や10など足したりする方もいます。

自分でバックテストをする場合は、入力漏れが無ければ良いわけですが、気を付けなければいけないのは、EAの作者が自分でバックテストをしてそのデータを見せてくる場合に、わざとスプレッドを極端に小さくして、利益が出ているかのように見せてくる悪者がいます。

ですので、自分でテストする場合は漏れなく入力し、他者のテスト結果では極端に小さくされていないかチェックしましょう。

ということで、ここまでかなり長い説明になりましたが、

FXの自動売買EAで利益を上げていくためには絶対に必要な知識

ですので、何度も熟読されて、たくさんEAのバックテストを見てみてください。

身についていくと、数秒で判断できるようになるくらい簡単です。

裁量トレードなんかを身に付けるよりも、何百倍も簡単ですから、ぜひチャレンジして資産を増やしていきましょう!

→ 優良EA100個&ポートフォリオ5個を無料プレゼント!

→ EAを無料で300個手に入れる方法!

→ 良いEAの条件と選び方

→ ポートフォリオとは何か?FX自動売買EAを複数同時に回す理由

→ 自動売買の仕組みとVPS・MT4・EAの設置方法と使い方